瞭望塔财经获悉,厦门优迅芯片股份有限公司(以下简称“优迅股份”)的科创板IPO申请已于9月19日迎来上会审议。这家号称国内“光通信电芯片龙头”的企业,此次拟募集资金8.09亿元,投向下一代接入网及高速数据中心电芯片开发及产业化项目、车载电芯片研发及产业化等项目。

在瞭望塔财经看来,尽管优迅股份顶着“国家级制造业单项冠军企业”的光环,但梳理其招股书和问询函回复可以发现,公司背后隐藏着长达十五年的控制权争斗、持续下滑的毛利率、高度依赖单一产品的风险以及备受质疑的实控人背景。

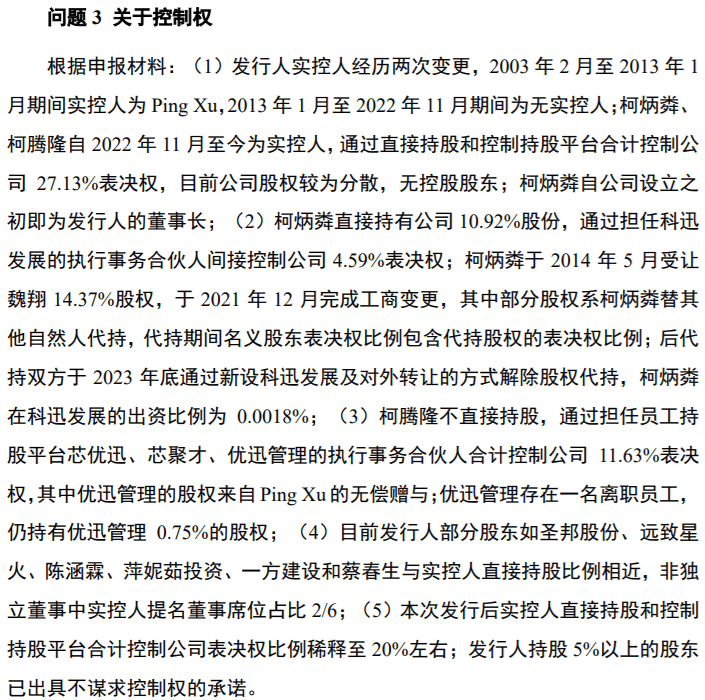

1、股权暗战:创始人出局,厦门父子掌权

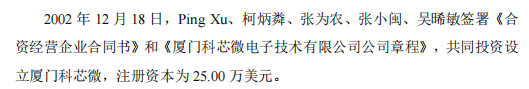

优迅股份的发展历史堪称一部公司控制权争夺史。公司成立于2003年2月,最初由技术专家Ping Xu与资本方柯炳粦等人共同创立。

技术领袖Ping Xu最初持股60% 并出任总经理,主导研发;而柯炳粦持股12%,负责融资与运营。

然而到了2007年,因公司技术开发与盈利进度未达预期,Ping Xu与其他股东及经营层之间产生了严重的经营理念分歧。

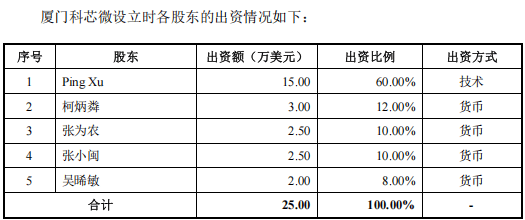

2009年3月,董事会决议改为“董事长负责制”,柯炳粦全面接管公司经营管理,并大幅下调了Ping Xu的薪酬。Ping Xu逐渐远离经营,2013年事实上不再担任总经理,2015年正式辞任总经理一职。

但Ping Xu的离开并未让公司重回正轨,反而导致了长达九年的“无实际控制人”状态(2013年1月至2022年11月)。

这期间,公司治理陷入僵局,董事会多次出现议案被否决的情形。2016年至2018年及2020年,公司董事会甚至无法顺利召开。

与此同时,双方的矛盾从董事会蔓延至法庭。优迅股份以侵犯商业秘密为由起诉离职后的Ping Xu,该案最终以优迅股份胜诉告终。

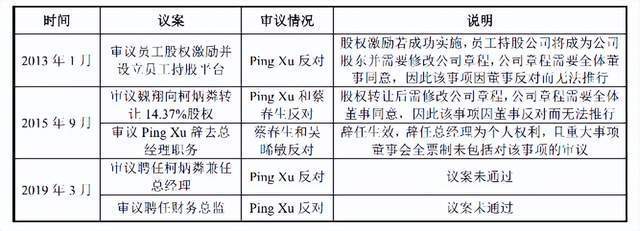

通过数年的股权运作、代持清理和二代布局,柯氏父子最终掌握了公司控制权。目前,柯炳粦与柯腾隆(二人系父子关系)合计控制公司27.13%表决权,被认定为共同实际控制人。

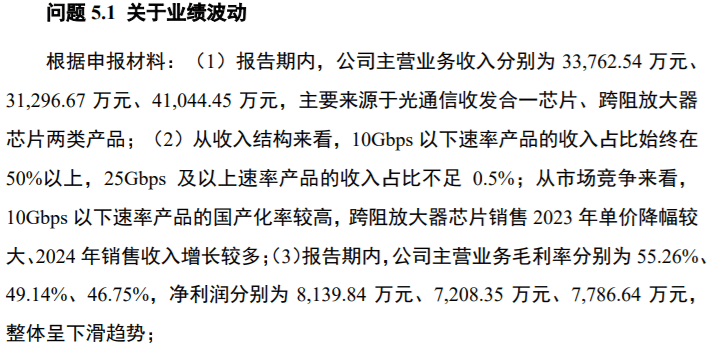

2、业绩波动:增收难增利,毛利率连续下滑

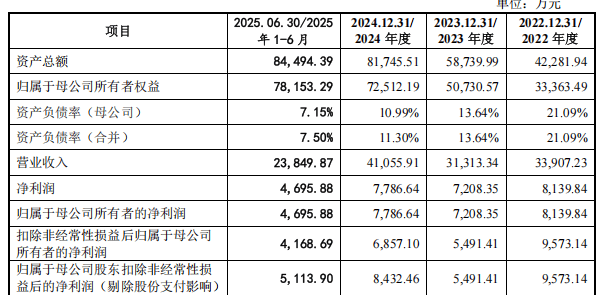

优迅股份的财务表现呈现出明显的“增收不增利”特点。根据更新的招股书数据,2022年至2024年,公司营业收入分别为3.39亿元、3.13亿元和4.11亿元,但同期扣除非经常性损益后的净利润分别为9573.14万元、5491.41万元和6857.10万元。

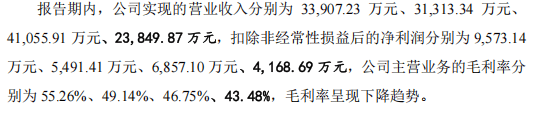

值得关注的是,公司主营业务毛利率呈现连续下降趋势,从2022年的55.26%降至2023年的49.14%,再降至2024年的46.75%,2025年上半年进一步下滑至43.48%。

这种毛利率下滑趋势主要源于上下游的双重挤压。在上游,公司采购的主要原材料晶圆的单价从2022年的6815.70元/片上涨至2024年的9555.07元/片。

在下游,公司产品销售价格却不同程度下滑。光通信收发合一芯片、跨阻放大器芯片、限幅放大器芯片、激光驱动器芯片平均销售单价分别由2022年的2.66元/颗、1.01元/颗、1.27元/颗、3.73元/颗降至2024年的2.49元/颗、0.61元/颗、1.16元/颗、2.95元/颗。

3、产品结构:单一依赖凸显,研发投入不足

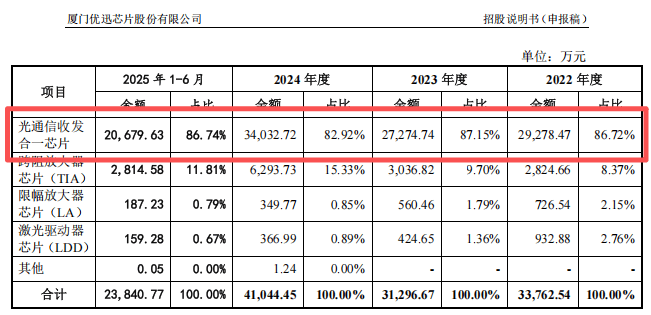

优迅股份面临的产品结构单一问题尤为突出。2022年至2025年上半年,公司核心产品光通信收发合一芯片贡献了超过八成的收入,销售收入分别为2.93亿元、2.73亿元、3.40亿元和2.07亿元,占主营业务收入的比例分别为86.72%、87.15%、82.92%和86.74%。

与国际厂商相比,Macom、Semtech等境外龙头企业产品线覆盖光通信电芯片、射频芯片、模组及多个领域,业务结构多元,有助于抵御行业波动风险。而优迅股份业务聚焦于光通信电芯片领域,产品结构相对单一。

4、现金流隐患:净利润与经营现金流严重背离

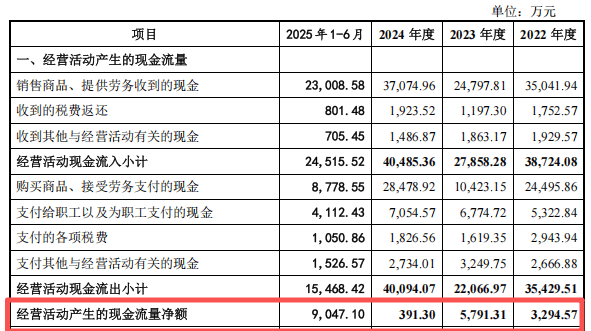

优迅股份的现金流状况令人担忧。2024年,公司净利润为7786.64万元,但经营活动产生的现金流量净额仅为391.30万元,同比骤降93.24%,占同期净利润的比例仅为5.03%。

这种净利润与经营现金流严重背离的情况,通常意味着企业盈利质量不高,可能存在激进的收入确认政策或存货积压问题。

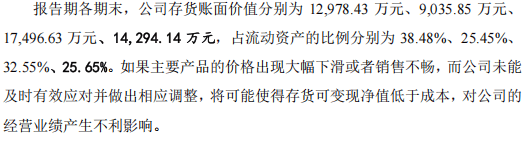

与之相对应的是,2024年公司存货账面价值激增至1.75亿元,同比大增94.44%,占流动资产的比例超过三成。高额存货不仅占用了大量营运资金,还面临因技术迭代或市场价格下跌而计提跌价准备的风险。

5、供应链风险:高度集中的双刃剑

作为采用Fabless模式的芯片设计企业,优迅股份的晶圆代工和封装测试等生产活动全部通过委外方式进行。这种模式使公司面临较高的供应链风险。

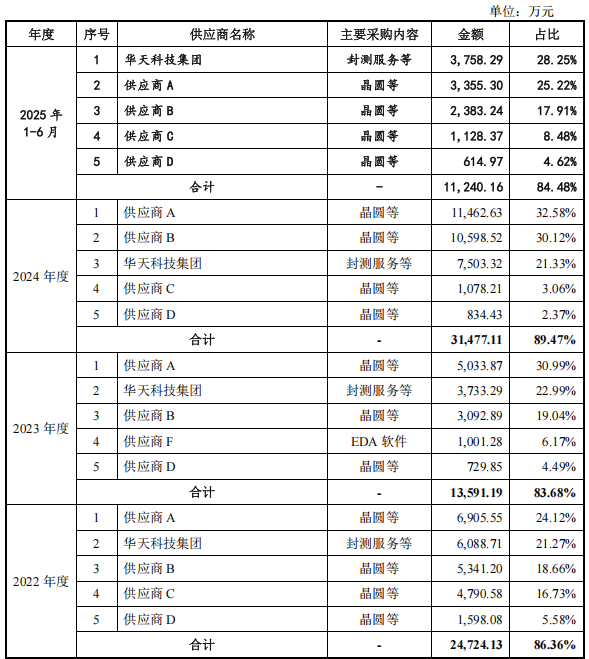

2022年至2025年上半年,公司前五大供应商采购金额占比持续超过83%。这些供应商包括全球知名的晶圆制造巨头和国内领先的封测企业,它们的产能和价格波动直接影响优迅的生产成本和交付能力。

公司也在积极推动晶圆制造的境内布局。2025年上半年,供应商C和供应商B2两大境内晶圆厂合计贡献了近半数的采购量。报告期内供应商A超过90%的晶圆由位于境内的工厂生产。

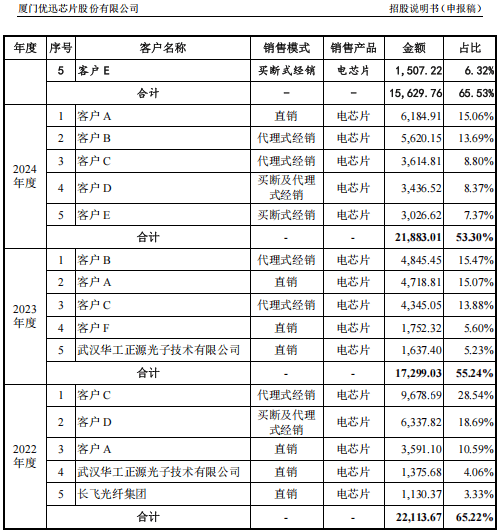

在下游客户方面,2022年至2025年上半年,优迅股份对前五大客户实现销售收入2.21亿元、1.73亿元、2.19亿元和1.56亿元,占主营业务收入的比例分别为65.22%、55.24%、53.30%和65.53%。

6、实控人背景:技术基因缺失的芯片公司

优迅股份实际控制人柯炳粦与柯腾隆的背景也引发关注。柯炳粦早期在厦门大学担任法律系讲师,并兼职律师;之后转战商界,曾出任厦门商业对外贸易总公司常务副总经理、厦门商业购物中心总经理等职务。

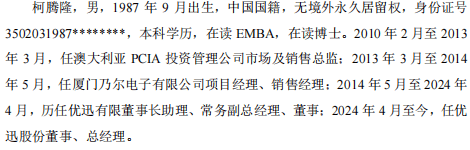

柯腾隆为柯炳粦之子,1987年生,本科学历,在读EMBA,在读博士。2010年至2013年任澳大利亚PCIA投资管理公司市场及销售总监;2013年至2014年任厦门乃尔电子有限公司项目经理、销售经理;2014年加入优迅股份。

从公开信息看,两位实控人均无芯片技术开发背景,这在技术密集型的芯片行业较为罕见。

值得注意的是,本次发行后(不含超额配售选择权),实际控制人控制的表决权比例预计将稀释至20.35%。优迅股份在风险提示中表示,可能出现公司控制权被第三方收购或其他影响其履行公司决策权和控制权的不利情形,存在一定的控制权变更风险。

7、股权转让价格悬殊,代持问题突出

优迅股份历史上的股权转让价格存在巨大差异,引发监管问询。2022年6月,Ping Xu将6.50%股权转让给萍妮茹投资,转让价格为37.50元/美元注册资本;将4.00%股权无偿转让给员工持股平台优迅管理。

然而仅两个月后,2022年8月,Ping Xu将6.13%、2.19%、2.19%股权分别转让给福锐星光、福建展信、嘉兴宸玥,转让价格却高达342.86元/美元注册资本,较前次转让价格上涨了近10倍。

这种同一股东在短时间内股权转让价格悬殊的情况,需要公司合理解释其定价依据及商业逻辑。

此外,柯炳粦曾为其他10多名股东长期代持股权,这一股权代持行为从2014年5月开始,持续近十年才得以解除。长期股权代持通常意味着公司治理存在缺陷,可能隐藏着其他未披露的风险。

8、上市前景:机遇与挑战并存

优迅股份在问询回复中表示,公司目前布局三大新增长点:在电信市场,公司率先实现25G PON对称突发收发合一芯片的批量出货;数据中心市场,100Gbps电芯片性能已对标国际头部厂商并实现批量出货;终端市场,公司将产品延伸至车载光通信电芯片和车载激光雷达核心光电芯片等领域。

然而,这些新领域的开拓需要大量研发投入和市场拓展时间。短期内,公司仍将高度依赖传统的光通信收发合一芯片业务。

值得注意的是,公司的经销体系采用“代理式经销”和“买断式经销”两种模式并行。这种混合模式可能创造套利空间,即经销商可能以较低买断价获取产品,再通过代理模式以较高价格销售给终端客户,从而赚取中间差价。这种操作可能侵蚀厂商利润,更可能扰乱价格体系。

晶圆采购单价从2022年的6815.70元/片上涨至2024年的9555.07元/片,而公司主要产品销售价格却不升反降。

上下游的双重挤压使得公司毛利率从2022年的55.26%降至2025年上半年的43.48%。

9月19日,上交所上市审核委员会将决定优迅股份的命运。即使成功上市,如何解决产品单一、研发投入不足和控制权稳定性等问题,仍是柯氏父子必须面对的长期挑战。

瞭望塔财经后续回持续关注优迅股份IPO之路。