瞭望塔财经获悉,2025年9月18日,山东百诺医药股份有限公司(以下简称“百诺医药”)申报深交所创业板IPO获受理。这是公司继2023年6月首次冲刺创业板并于2024年9月主动撤回后,再次向资本市场发起冲击。

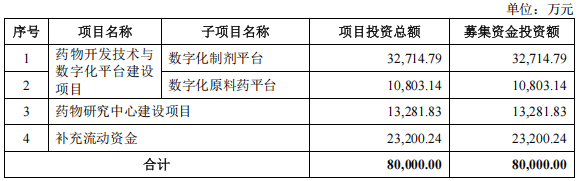

瞭望塔财经了解到,此次IPO,百诺医药计划公开发行不超过2649.55万股,募集资金用于药物开发技术与数字化平台建设项目、药物研究中心建设项目和补充流动资金。

一、波折的IPO之路,主承销商角色耐人寻味

百诺医药的资本之路可谓一波三折。2023年6月,公司首次冲刺深交所创业板,原拟募资10亿元。经历两轮问询后,于2024年9月主动撤回申请,首次闯关折戟。

2025年,公司更换保荐机构为中信建投,再次冲刺资本市场。中信建投在医药行业拥有丰富经验,曾保荐多家医药企业成功上市。

但值得关注的是,百诺医药在短时间内更换保荐机构的原因从未对外披露。保荐机构的变更往往意味着公司与此前机构在上市策略、问题整改或风险认知方面存在分歧。

二、股权高度集中,治理结构存隐忧

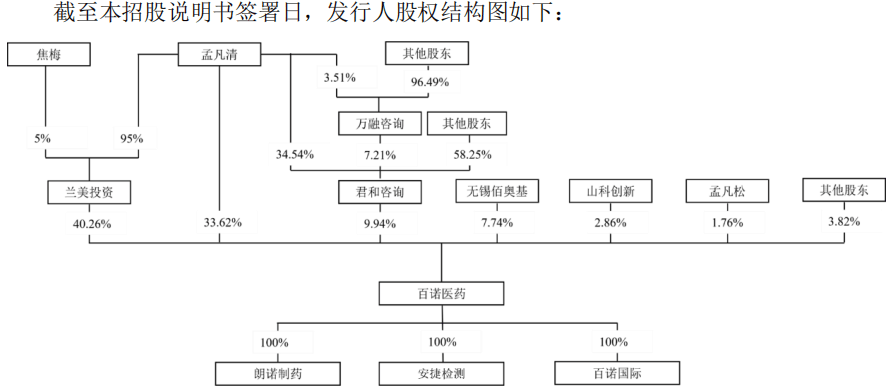

百诺医药的股权结构呈现高度集中特征。公司实际控制人为孟凡清及焦梅夫妻二人,通过直接和间接方式合计控制公司股份比例高达83.82%。

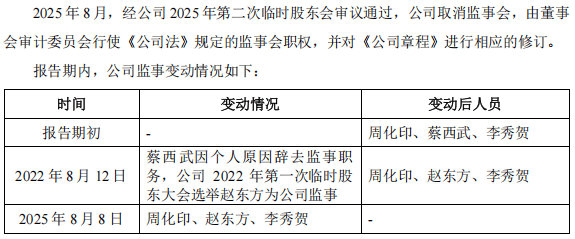

这种“夫妻店”绝对控股模式可能带来公司治理隐患。2025年7月,百诺医药对公司治理结构进行了重大调整——直接取消了监事会。

公司解释称根据新《公司法》规定,不再设监事会或监事,由董事会审计委员会承接监事会职权。虽然这一做法符合新公司法的规定,但如何保证审计委员会的独立性和监督有效性,避免董事会“一言堂”,仍是监管关注的重点。

三、实控人纪律处分,信披违规埋隐患

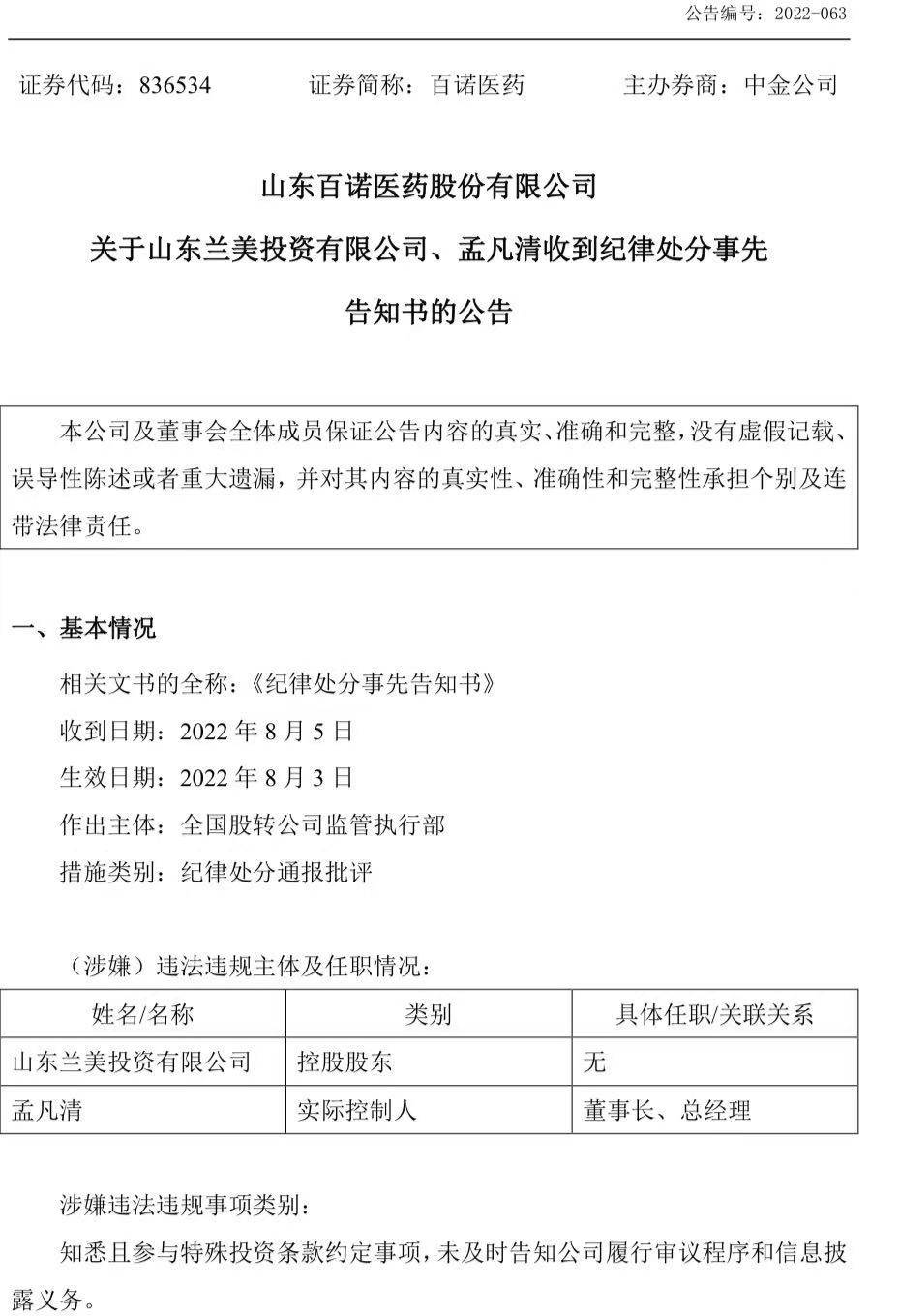

百诺医药实控人孟凡清及其控制的兰美投资曾因信披违规受到全国股转公司的纪律处分。

2022年,全国股转公司作出《关于给予山东兰美投资有限公司、孟凡清纪律处分的决定》。处分决定指出,在百诺医药2017年股票定向发行中,公司控股股东兰美投资、实际控制人孟凡清与发行对象签署了《补充协议》,约定了多项特殊投资条款。

这些条款包括投资方特别批准事项、优先认购权、反摊薄条款、回购权、清算优先权等内容,涉及禁止性内容,且部分禁止性条款已触发。

令人担忧的是,对于这类严重违规行为,百诺医药的解释显得轻描淡写。公司称违规行为系因控股股东和实控人“未能及时学习相关规则并对规则理解不透彻所致,并非为逃避监管而故意隐瞒”。

这种解释难以令人信服。作为一家拟上市公司实际控制人,孟凡清理应熟悉证券市场法规。规则理解不透彻不能成为信披违规的合理借口,这反映出公司内部控制和公司治理方面存在的缺陷。

四、财务数据异常,高毛利率存疑

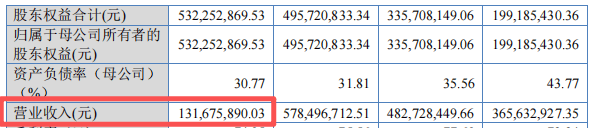

百诺医药的财务表现看似亮眼,但细究之下存在诸多疑点。2025年一季度公司实现营业收入1.32亿元,同比增长27.49%,盈利3631.01万元,同比大幅增长157.13%。

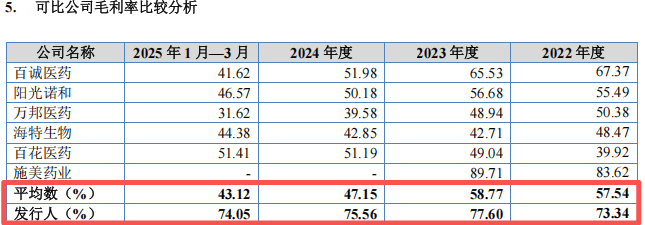

更值得关注的是公司远超行业平均的毛利率水平。2022-2024年以及2025年第一季度,百诺医药综合毛利率均保持在75%以上,2023年甚至高达77.60%。

相比同行业上市公司,这样高昂且稳定的毛利率值得深究。医药研发服务行业通常存在一定的技术溢价,但如此高的毛利率是否可持续?是否存在关联交易定价不公允、成本核算不完整等情况,需要公司给出合理解释。

五、客户集中度高,业务稳定性受考验

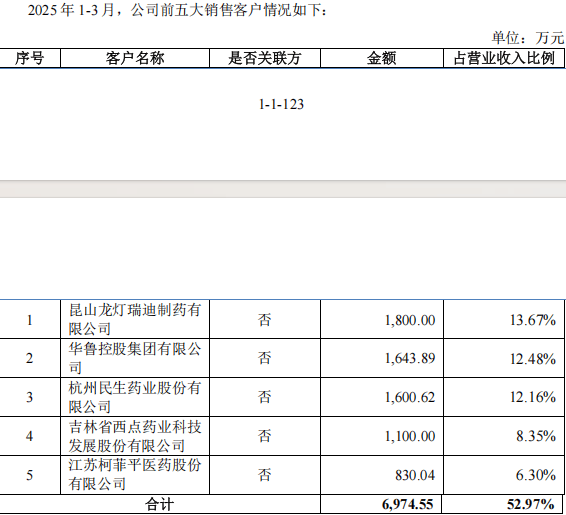

根据最新招股书披露,2025年第一季度,百诺医药前五大客户销售占比均超过50%,客户集中度较高。

2025年1-3月,公司前五大销售客户为昆山龙灯瑞迪制药有限公司、华鲁控股集团有限公司、杭州民生药业股份有限公司等知名药企。

这种高客户集中度虽然在一定程度上反映了公司的业务能力,但也使公司经营稳定性面临风险。如果主要客户自身经营状况发生变化或转向其他供应商,可能会对公司业绩产生重大不利影响。

六、股权定价异常,增资转让现价差

2022年,百诺医药的股权交易出现异常定价现象。同年4月,公司增资时定价为每股52.79元;但仅仅半年多后,12月的股权转让价格却降至每股36.95元。

这种增资与转让价格倒挂的现象极不寻常。在正常市场条件下,短期内同一公司的股权价值通常不会出现如此大的波动。

这种异常定价可能意味着公司4月的增资定价偏高,或12月的转让定价偏低,无论哪种情况,都可能涉及利益输送或代持等未披露安排,需要公司给出合理解释。

七、应收账款攀升,现金流压力隐现

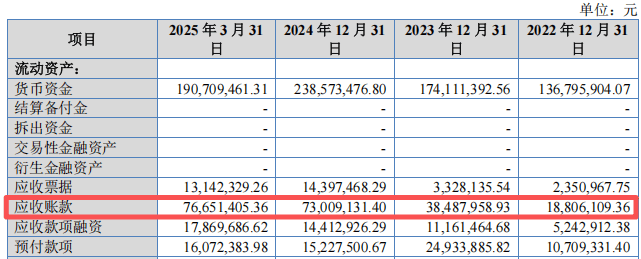

百诺医药的应收账款规模近年来持续攀升。2022年至2025年Q1,公司应收账款占当期营业收入的比例分别为 5.14%、7.97%、12.62%和14.55%(年化),应收账款持续快速增长的趋势及其背后隐含的风险依然值得关注:

1、增速异常高于营收增速

2022年至2024年,公司应收账款从1880.61万元增长至7300.91万元,两年间增长了近3.9倍。同期,公司营业收入从3.66亿元增长至5.78亿元,涨幅约为57.9%。应收账款增速远高于营业收入增速,这可能意味着公司为抢占市场而大幅放宽信用政策,或者利用应收账款来刺激销售。

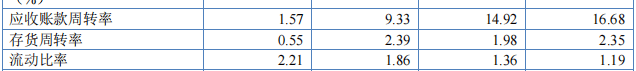

2、应收账款周转率持续下降

招股书显示,公司应收账款周转率从2022年的16.68次,降至2024年的9.33次。周转率的持续快速下降,表明公司回款效率在降低,客户付款周期在延长,这通常会加剧公司的现金流压力。

3、坏账风险累积

应收账款规模的迅速膨胀和回款速度的放缓,直接增加了公司的坏账风险。一旦客户出现支付困难,将可能对公司利润造成较大冲击。

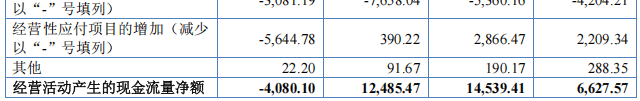

4、现金流压力

尽管公司账面上利润可观(2024年净利润1.59亿元),但大量的盈利以应收账款的形式存在,影响了经营活动的现金回流。2024年,公司经营活动净现金流同比下降了14.13%,这与应收账款的激增有一定关联。

瞭望塔财经认为,第三次冲击IPO的百诺医药,面临着比前两次更为严格的审查环境。公司远高于同行的毛利率、实控人的纪律处分记录、高度集中的股权结构以及波动的研发投入,这些因素都将成为本次IPO征程中需要克服的障碍。

在瞭望塔财经看来,医药研发服务行业前景广阔但竞争激烈,百诺医药能否凭借技术实力和业务能力赢得监管和市场的双重认可,仍需观察。但对于投资者而言,公司治理的隐患和财务数据的疑云可能才是更需要关注的风险点。

创业板注册制改革虽然降低了上市门槛,但对公司的治理结构、信息披露和财务真实性提出了更高要求。百诺医药能否真正解决这些深层次问题,将决定其第三次IPO的最终命运。