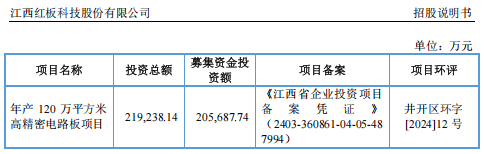

瞭望塔财经获悉,2025年9月24日,江西红板科技股份有限公司(以下简称“红板科技”)更新披露了首轮审核问询函回复。红板科技主板IPO于2025年6月28日获得受理,同年7月18日进入问询阶段。此次冲击上市,公司拟募集资金约20.57亿元,将用于年产120万平方米高精密电路板项目。

然而,瞭望塔财经细观其招股书发现,高度集中的家族股权结构、波动剧烈的盈利能力以及持续攀升的应收账款等隐患,为其上市之路蒙上了阴影。

1、财务风险预警:23条指标亮红灯,货币资金与现金流成问询焦点

瞭望塔财经根据新浪财经上市公司鹰眼预警系统算法,红板科技已经触发了23条财务风险预警指标。这些预警指标集中反映了公司在成长性、收入质量、盈利质量和抗风险能力等方面的隐忧。

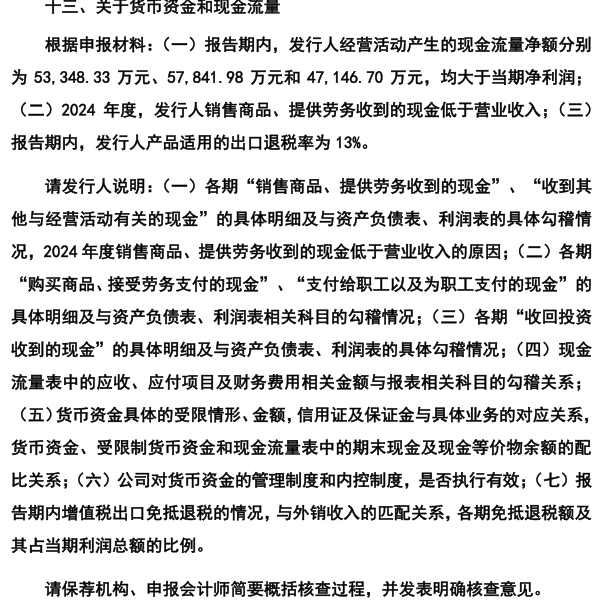

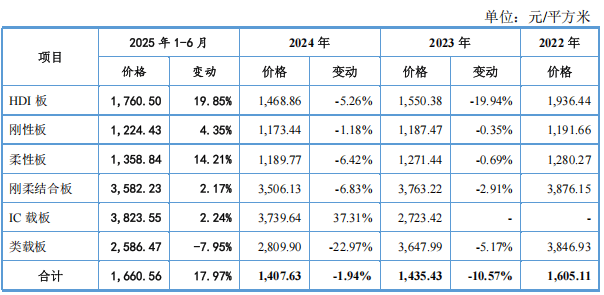

在首轮审核问询函中,上交所重点追问了货币资金和现金流量等问题。监管机构对这些问题的关注并非空穴来风。

红板科技2022-2024年的财务数据呈现出“过山车”式的波动。公司净利润分别为1.41亿元、1.05亿元和2.14亿元,2023年同比下滑25.40%,2024年又大幅增长103.87%。

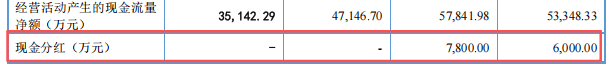

更值得关注的是,2024年在净利润大幅增长的情况下,经营活动净现金流反而下降18.49%,与净利润走势出现明显背离。

2、盈利能力稳定性存疑

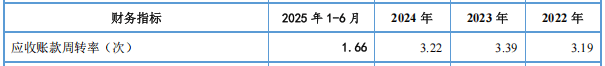

红板科技报告期内应收账款与营业收入比值分别为28.21%、32.42%、34.00%,呈现持续增长态势。更值得注意的是,2024年公司应收账款较期初增长21.14%,而营业收入同比增长15.51%,应收账款增速明显高于营业收入增速。

这种异常现象可能意味着公司销售收入的质量不高,或者存在激进的收入确认政策。应收账款攀升背后,可能反映出公司在市场竞争中采取了更为宽松的信用政策来促进销售。

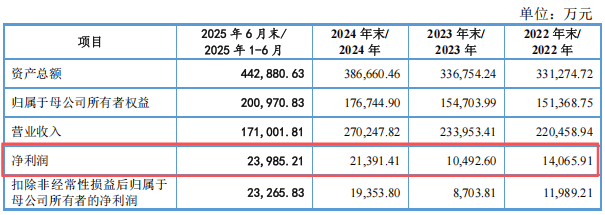

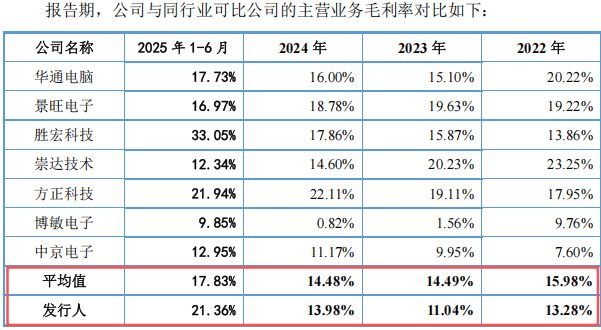

3、“以价换量”策略下的毛利率波动

红板科技报告期内主营业务毛利率分别为13.28%、11.04%和13.98%,呈现出明显波动。而行业均值分别为15.98%、14.49%和14.48%,公司毛利率持续低于行业平均水平。

这种波动背后是公司对“以价换量”策略的依赖。近两年红板科技整体产品均价下降明显,2023年和2024年分别同比降10.57%和1.94%。其中,2023年HDI板单价同比降19.94%,2024年同比降5.26%。

值得注意的是,2024年公司毛利率增长19.8%,但应收账款周转率却下降4.93%。这种背离现象可能暗示公司通过放松信用条件来维持价格稳定,而非真正的产品竞争力提升。

4、高分红与有息债务并存:财务策略背后的潜在风险

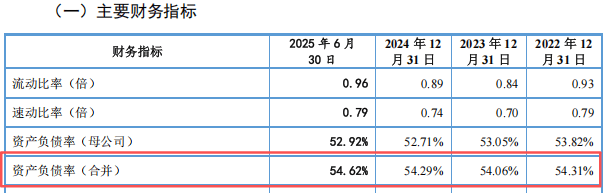

红板科技在报告期内保持了较高的负债水平。根据最新招股书披露,2022年至2024年,公司资产负债率均保持在54%以上,明显高于行业均值38.62%。

更值得关注的是,公司的有息负债占总负债的比例达到33.39%。这意味着公司每年需要支付相当数额的利息费用,从而增加财务成本。

与此同时,红板科技却进行了大额现金分红。这种一边借钱维持运营,一边向股东大额分红的行为,令人质疑公司资金管理的合理性和必要性。

从监管角度看,拟上市公司在申报前进行大额分红通常会引起审核机构的重点关注。监管机构需要判断:公司是否真的需要募集资金,还是仅仅为了圈钱?

如果公司自有资金充足,却仍要通过上市大规模融资,其募资项目的必要性和合理性就会受到质疑。

5、资产质量隐患:固定资产占比过高与偿债能力不足

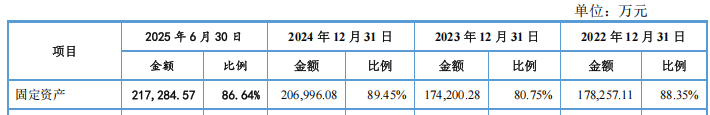

在资产结构方面,红板科技存在固定资产占比过高的问题。截至2024年12月31日,公司固定资产占总资产之比达到89.45%。这种重资产结构可能使公司在行业技术更新时面临较大的折旧负担和转型压力。

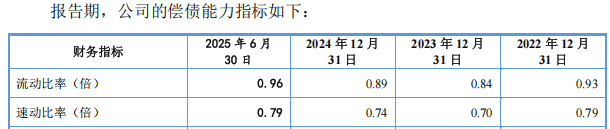

偿债能力指标同样不容乐观。报告期内,公司流动比率分别为0.93、0.84和0.89,始终低于1的安全水平。这些数据表明公司面临一定的短期偿债压力和财务风险。

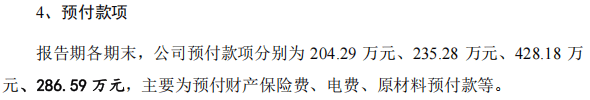

公司预付账款也出现异常变动。2024年预付账款较期初增长81.99%,远高于营业成本11.2%的增速。这种异常增长可能需要合理解释,以排除资金占用或其他不当安排的可能性。

6、行业竞争力隐忧:研发投入不足与客户供应商重叠

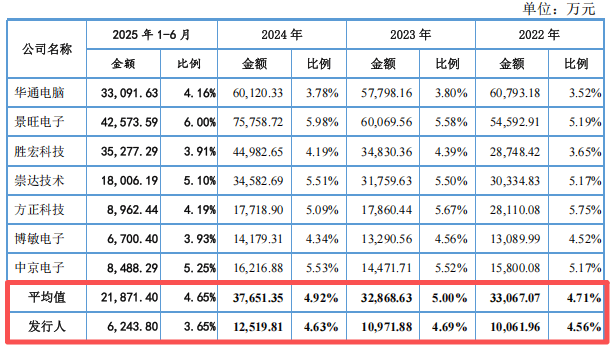

红板科技在研发投入方面相对保守。2024年,公司研发费用占营业收入之比为4.63%,低于5%的行业关注底线。在技术密集型的PCB行业,研发投入不足将直接影响企业的核心竞争力和长期发展能力。

上交所在问询函中也指出,红板科技研发费用金额和研发比例低于但相关技术实力优于同行业可比公司,要求披露报告期内各研发项目的主要研发目标和取得的技术工艺突破,以及费用低但技术实力优于同业可比公司的原因。

此外,红板科技存在客户和供应商重叠的情形。这种情形可能引发关联交易公允性的质疑,以及是否构成间接的资金循环。

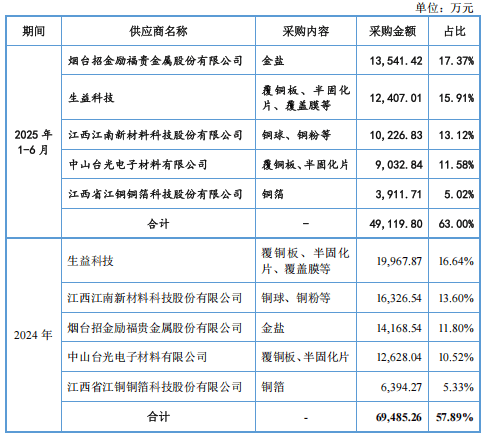

报告期内,公司向前五名原材料供应商采购占比分别为55.77%、55.31%、57.89%和63%,供应商集中度较高。

7、募投项目风险:产能消化与行业竞争双重挑战

红板科技此次IPO拟募资20.57亿元,全部用于年产120万平方米高精密电路板项目。这一募投计划存在两大潜在风险。

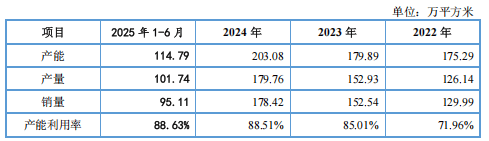

一方面,产能消化存在不确定性。PCB行业竞争日益激烈,头部企业凭借规模与技术优势持续扩大市场份额。2025年上半年公司产能利用率已接近90%,若下游需求不及预期,新增产能存在闲置风险。

另一方面,项目投产后年折旧额将增加1.22亿元,占2024年净利润的57%。这意味着,如果项目效益不及预期,巨大的折旧费用将直接侵蚀公司利润。

红板科技在招股书中也承认,若公司市场开拓不力或市场需求饱和、市场竞争加剧,将可能导致公司新增产能不能完全消化、甚至出现产能过剩。

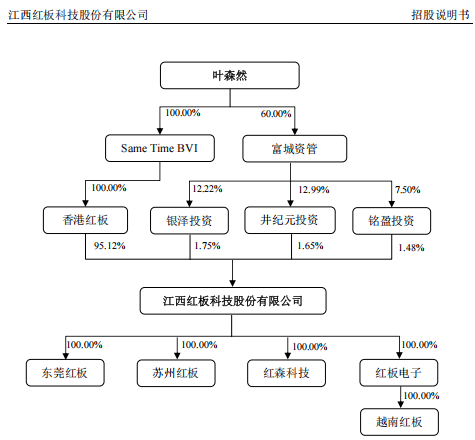

而在瞭望塔财经看来,红板科技面临的不仅是财务数据上的挑战,还有深层的公司治理问题。实际控制人家族持股比例过高,可能导致中小股东权益难以得到有效保障。

瞭望塔财经发现上交所对红板科技的首轮问询多达16个问题,表明监管层对其仍有诸多疑虑。随着PCB行业竞争日益激烈,红板科技若想在这场竞争中脱颖而出,仅靠“以价换量”远远不够。